作为全球领先光伏电池和组件制造企业,晶科能源几乎领导了每一代技术的商业化量产,尤其是N型TOPCon,成为供应链上举足轻重的玩家。加上明年第三代TOPCon组件产能紧张,且有涨价预期,这些技术优势及价格预期推动了接下来3-5年大概率都会持续龙头地位。

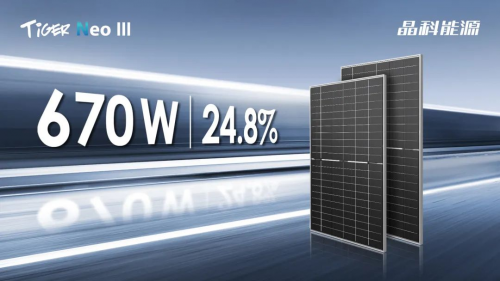

尽管整体光伏行业还没走出周期,价格依旧在低位摆荡,但高端650W以上双面产品需求却相当紧俏,晶科的王牌Tiger Neo组件第三代670W/24.8%正面效率/85%背面双面率,且即使有溢价,但与同档位产品比较,维持较大价格优势,所以已经是全球各大能源巨头排队锁单的香饽饽。

目前,晶科把2025年定为Tiger Neo III第三代推广年,2026为普及年。迄今为止,晶科前两代的TOPCon组件已经累计出货130GW,以实际的出货量表现,验证了公司一贯的风格“探索一代、研发一代、量产一代”。

据悉,目前全球多数的能源巨头,都陆续采用N型TOPCon制程技术,部署电站项目的设计。2024年TOPCon市占率已经超过75%,未来的3-5年也将基于TOPCon作为底层技术的产品进行投资设计。

基于第三代产品推出,晶科掌握定价主动权,逆袭破局。本月以来,多次传出晶科有意上调第三代Tiger Neo组件报价,而且据悉,客户们已经接受了涨价的想法。当被问及这是否是晶科的“饥饿营销’策略,公司方面反馈,2025年领先的650W以上双面组件供应在较高的需求下势必产能紧张,可能无法满足所有的需求和获得足够的产能分配。同时表示以前价格太低了,早已低于客户投资回报率合理的进价底线。而对于市场需求疲软下,能否接受上调报价。但很显然,基于第一批的客户对产品的认同都已经同意上调价格,以换取可靠的供应。公司强调定价策略始终以策略导向,会持续与客户紧密合作以提供价值。

晶科2024年前三季度光伏产品出货量达到73.13GW,同比增长31.29%,其中组件出货量67.65GW,同比增长31.29%,稳居全球首位。2024年,连续三季度,保持正盈利,前三季度,净利润总计达到12.15亿元,第三季度毛利率从8.1%提升至11.8%,环比增长3.7%,在三季度市场价格承压和出货量控制下,该成绩超过平均预期。

“2025年是行业重回健康增长的一年,价格已经触底回温。”

微信扫一扫打赏

微信扫一扫打赏 支付宝扫一扫打赏

支付宝扫一扫打赏